Waardebeleggen (of value investing) is een populaire beleggingsstrategie. Beleggers die deze strategie aanhangen, zijn opzoek naar koopjes: aandelen of andere beleggingsproducten die meer waard zijn dan ze kosten. De bekendste aanhanger van deze strategie is Warren Buffett, al heeft hij het waardebeleggen niet uitgevonden. In dit artikel ontdek je precies hoe waardebeleggen werkt.

Inhoudsopgave

Wat is waardebeleggen?

Waardebeleggen is het kopen van ondergewaardeerde aandelen of andere beleggingsproducten. Dat zijn producten waarvan de koersprijs lager is dan de daadwerkelijke waarde. Je zou waardebeleggers dus kunnen omschrijven als koopjesjagers.

De prijs van een aandeel wordt bijvoorbeeld niet alleen bepaald door de waarde van het bedrijf. Waardebeleggers zijn ervan overtuigd dat veel meer factoren de koersprijs bepalen. Denk aan de emoties en het kuddegedrag van beleggers.

Beleggers reageren bijvoorbeeld té enthousiast op goede jaarcijfers, waardoor de koers harder stijgt dan eigenlijk zou moeten. Of andersom: door een schandaal verkopen beleggers massaal hun aandelen, waardoor de koers onnodig hard daalt.

Tip: bij deze brokers bekijk je direct de actuele aandelenkoersen

Waardebeleggers slaan op dat soort momenten toe. Blijkt uit hun analyse dat een aandeel relatief goedkoop is, vergeleken met de waarde van het bedrijf? Dan zullen ze dat aandeel kopen. De verwachting is namelijk dat de koers van het aandeel zal herstellen, waardoor koerswinst behaald kan worden.

De oorsprong van waardebeleggen

De bekendste waardebelegger is waarschijnlijk Warren Buffett. Toch werd de beleggingsstrategie niet door hem bedacht. De Amerikaanse econoom en belegger Benjamin Graham bedacht het waardebeleggen.

Graham schreef in 1934 de bestseller Security Analysis, waarin hij het onderscheid maakte tussen investeren en speculeren. Een paar jaar eerder – tijdens de beurscrash van 1929 – stortte de aandelenkoers op Wall Street ineen. De handel in aandelen was tot die tijd namelijk een rotzooitje: beleggers deden maar wat en bleken veel te euforisch over de steeds maar harder stijgende aandelenkoersen.

Daar bracht het boek en de theorie van Graham dus verandering in. Bekende succesvolle beleggers – zoals Warren Buffett – volgden de strategie van het waardebeleggen. En niet veel later bleek dat veel van hen daar enorme successen mee behaalden. Dat maakt het waardebeleggen tot op de dag van vandaag een van de populairste strategieën.

Hoe werkt waardebeleggen?

Je hebt nu een aardig beeld van hoe waardebeleggen in hoofdlijnen werkt. Maar als je zelf met deze beleggingsstrategie aan de slag wil gaan, zul je ongetwijfeld nog een hoop vragen hebben. Daarom leggen we hieronder stap voor stap uit hoe waardebeleggen werkt.

Opzoek naar koopjes

We schreven het al: waardebeleggers zijn opzoek naar koopjes. Dat zijn aandelen die laag geprijsd zijn, vergeleken met de waarde van het bedrijf. De prijs van een aandeel is simpel te bepalen. Daarvoor hoef je alleen maar in te loggen bij je online broker. Een stuk lastiger is het vaststellen van de waarde van het bedrijf.

Reeële waarde

Als het om de waarde van een bedrijf gaat, kijken beleggers naar de reeële waarde. Die wordt ook wel de marktwaarde of fair value genoemd. Dat is anders dan de intrinsieke waarde: daarbij kijkt men alleen naar alle bezittingen minus alle schulden.

Bij de reële waarde worden dus meer gegevens meegenomen. Zoals de verwachte groei, de waarde van een sterk merk of het voordeel van de aanwezigheid van patenten. Aangezien dat soort zaken moeilijk in harde euro’s zijn uit te drukken, bestaat er niet één waarheid als het gaat om de reëele waarde.

Daarom zijn er verschillende methodes om de reeële waarde van een bedrijf te bepalen. Die methodes zullen we verderop in dit artikel bespreken.

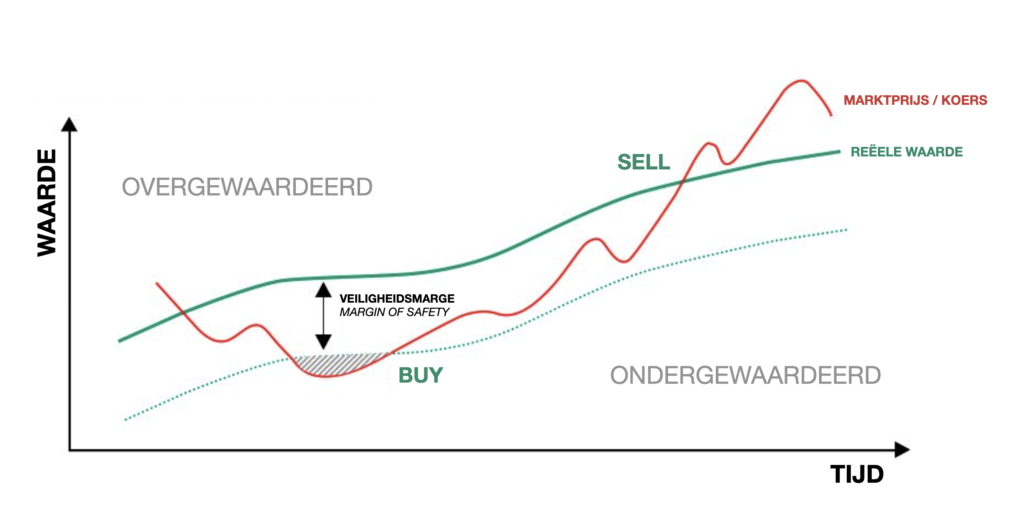

Ondergewaardeerd of overgewaardeerd

Een waardebelegger zal het regelmatig hebben over bedrijven die onder- of overgewaardeerd zijn. Het is daarom belangrijk dat je de betekenis én verschillen van deze begrippen begrijpt.

Als de koersprijs lager is dan de berekende reeële waarde (of fair value), dan spreek je van een ondergewaardeerd bedrijf. Dat zijn precies de aandelen die je als waardebelegger wil kopen. Je verwacht namelijk dat de koers gaat stijgen, omdat het bedrijf meer waard is.

Is de koersprijs hoger dan de berekende reeële waarde, dan hebben we te maken met een overgewaardeerd bedrijf. Dat zijn de aandelen die je als waardebelegger wil vermijden. Sterker nog: als een waardebelegger ziet dat een van zijn aandelen overgewaardeerd is, kan dat een moment zijn om het aandeel (met koerswinst) te verkopen.

Veiligheidsmarge (margin of safety)

Voordat we uitleggen op welke manieren je de reeële waarde van een bedrijf kunt berekenen, moeten we benadrukken dat dat geen exacte wetenschap is. Elke methode geeft een andere uitkomst en er is niet één methode die altijd klopt. Daarom bouwen waardebeleggers een veiligheidsmarge in. De zogenaamde margin of safety.

De veiligheidsmarge kun je zien als een buffer tussen de de reële waarde en het ideale verkoopmoment. Pas als de koers van een aandeel onder die buffer van de reële waarde uitkomt, zullen waardebeleggers het aandeel kopen. Op die manier hopen waardebeleggers meer zekerheid te hebben dat het aandeel daadwerkelijk ondergewaardeerd is.

Hoe groot die veiligheidsmarge is, verschilt per belegger. Hoe minder risico je wil lopen, hoe groter je de veiligheidsmarge moet maken. Veel beleggers hanteren als vuistregel een veiligheidsmarge van 25 procent van de berekende reeële waarde.

De grootte van de veiligheidsmarge kun je ook laten afhangen van het soort bedrijf. Het kan bijvoorbeeld verstandig zijn om een grotere veiligheidsmarge in te bouwen bij minder stabiele bedrijven. De koers van dat soort bedrijven fluctueert namelijk sterker. Bij grote gevestigde bedrijven (met sterke merknamen) bouwen veel waardebeleggers meestal een kleinere veiligheidsmarge in.

Hoe kun je een bedrijf waarderen?

Het idee van waardebeleggen is dus om aandelen te kopen waarvan de prijs aanzienlijk lager is dan de reeële waarde van het bedrijf. Daarvoor moet je wél weten wat de reeële waarde van een bedrijf is. Hoe kun je een bedrijf waarderen?

Voor het waarderen van een bedrijf zijn verschillende methodes. Elke methode werkt net even anders en geeft dus ook een andere uitkomt. En hoewel die uitkomst een exact bedrag is, kun je daar niet blindelings op vertrouwen. Het waarderen van bedrijven is namelijk geen exacte wetenschap. Zie de uitkomst dus als een richtlijn. Om die reden heb je immers een veiligheidsmarge ingebouwd.

Hieronder bespreken we de populairste methodes om een bedrijf te waarderen.

Koers/winst-verhouding

De bekendste methode om een bedrijf te waarderen, is het uitrekenen van de koers/winst-verhouding. Die laat zien of de prijs van een aandeel realistisch is, in verhouding tot de winst die het bedrijf maakt. Het berekenen ervan is relatief eenvoudig: je deelt de koersprijs door de winst per aandeel.

Als voorbeeld nemen we een bedrijf dat 100 miljoen euro winst maakte en 10 miljoen aandelen uitgeeft. Per aandeel wordt er dan 10 euro winst gemaakt. Als de koers van dat aandeel 120 euro is, dan is de koers/winst-verhouding op dat moment 12 (want: 120 / 10).

Een lage uitkomst is vaak een indicatie voor een ondergewaardeerd bedrijf. Maar dat hoeft niet altijd zo te zijn. De winstcijfers kunnen namelijk gedateerd zijn en er kunnen andere verklaringen zijn voor een lage koers/winst-verhouding. Voor veel waardebeleggers is dit een snelle manier om in te schatten of meer onderzoek zinvol is.

Over het algemeen wordt bij een koers/winst-verhouding lager dan 10 gesproken over een ondergewaardeerd aandeel. Een verhouding tussen de 10 en 17 is voor de meeste beleggers een normaal geprijsd aandeel. Een koers/winst-verhouding hoger dan 17, wordt gemiddeld als duur bestempeld.

Discounted Cash Flow

Waarschijnlijk wordt de Discounted Cash Flow het meest gebruikt door waardebeleggers. Wie een bedrijf waardeert volgens de DCF-methode, houdt namelijk ook rekening met de toekomst. Terwijl veel andere waarderingsmethodes enkel naar resultaten uit het verleden kijken.

Hoewel de Discounted Cash Flow methode een vrij goed beeld geeft van de waarde van het bedrijf, is het een complexe berekening. Waardebeleggers kijken hierbij namelijk naar de zogenaamde vrije cashflow. Dat zijn alle toekomstige geldstromen, waarbij de inkomende geldstromen worden verrekend met de uitgaande geldstromen.

Gelukkig hebben veel online brokers analisten in dienst, die analyses maken en hun resultaten delen. Zo kun je als beleggers gebruikmaken van het rekenwerk van professionals.

Sum Of The Parts-analyse

De Sum Of The Parts-analyse wordt vooral toegepast op grote bedrijven die veel verschillende bedrijfsactiviteiten hebben. Denk aan Alphabet (het moederbedrijf van Google) en Amazon. Tijdens een Sum Of The Parts-analyse wordt van elke individuele bedrijfstak een schatting gemaakt van de waarde bij een mogelijke verkoop.

Als je deze analyse toepast, benader je dus eigenlijk één bedrijf alsof het meerdere verschillende bedrijven zijn. Dat is een tijdrovende klus, maar die kan tot verrassende resultaten leiden. Voor het analyseren van de verschillende bedrijfstakken kunnen verschillende methodes gebruikt worden. Daarna worden die waarderingen bij elkaar opgeteld.

Toeslaan in crisistijd

Waardebeleggen kan altijd, maar er zijn momenten waarop het extra aantrekkelijk is. De bekende waardebelegger Warren Buffett zei ooit: “Wees bang als anderen hebzuchtig zijn en wees hebzuchtig als anderen bang zijn.” Daarmee bedoelde hij dat paniek op de aandelenmarkt vaak een prima koopmoment is.

Veel waardebeleggers kijken met argusogen naar euforisch stijgende koersen. En slaan toe als beleggers in paniek raken. Door kuddegedrag worden aandelen dan soms massaal gedumpt, terwijl de paniek lang niet altijd terecht is. Veel bedrijven zijn in crisistijden daarom ondergewaardeerd.

Problemen binnen een bedrijf of sector kunnen ook een goed koop-moment zijn. Tegenvallende resultaten of een bedrijfsschandaal kunnen flink afgestraft worden door beleggers. Uit angst verkopen ze hun aandelen, waardoor de koers hard zal dalen. Vaak sneller dan realistisch is.

Veel problemen en schandalen kunnen namelijk prima opgelost worden. Als de problemen niet structureel zijn en het bedrijf heeft een prima management, dan zullen veel waardebeleggers kort ná een schandaal of tegenvallende cijfers juist overwegen het aandeel te kopen.

Nadelen van waardebeleggen

Elke beleggingsstrategie heeft voor- en nadelen. Het grootste nadeel van waardebeleggen zul je inmiddels wel door hebben: het kan een behoorlijk tijdrovende klus zijn om bedrijven te waarderen. Een goede bedrijfsanalyse kost tijd en kennis.

Een ander nadeel van waardebeleggen is dat een ondergewaardeerd bedrijf niet altijd zal herstellen. Dat verwachten waardebeleggers wel, maar daarover bestaat geen enkele zekerheid. Elke vorm van beleggen brengt immers risico met zich mee.

Voordelen van waardebeleggen

Een groot voordeel van waardebeleggen is dat het meestal weinig stress oplevert. Waardebeleggers houden hun aandelen vaak lange tijd vast, waardoor je er niet de hele tijd naar om hoeft te kijken. Dat zorgt ook voor relatief lage transactiekosten.

Daarnaast kun je als waardebelegger profiteren van zowel dividenduitkeringen als een mogelijke koerswinst. Veel bedrijven keren namelijk een deel van hun winst uit aan de aandeelhouders, in de vorm van dividend. Daarnaast is de verwachting dat het aandeel meer waard wordt, zodat je het voor een hogere prijs kunt verkopen. Dat wordt de koerswinst genoemd.

Zelf aan de slag

Hopelijk heb je een goed beeld van waardebeleggen in de praktijk. Ben je enthousiast over deze beleggingsstrategie? Dan wensen we je veel succes met het waarderen van je eerste bedrijf en de aankoop van je eerste aandelen.

Dat laatste doe je natuurlijk bij een online broker. Houd er rekening mee dat je als waardebelegger gebaat bent bij de aankoop van fysieke aandelen. Let daarop bij de keuze van je broker.

Lees ook: deze brokers zijn geschikt voor waardebeleggers

Sommige brokers richten zich specifiek op speculatieve handelaren en bieden daarom niet de fysieke beleggingsproducten aan. Je handelt in plaats daarvan in contracten die de koers van een onderliggende product volgen. Voor actieve beleggers is dat meestal geen probleem, maar als waardebelegger wil je de producten waarschijnlijk lange tijd vasthouden.